中金:限电压力频发,供给收缩为水泥行业核心支撑

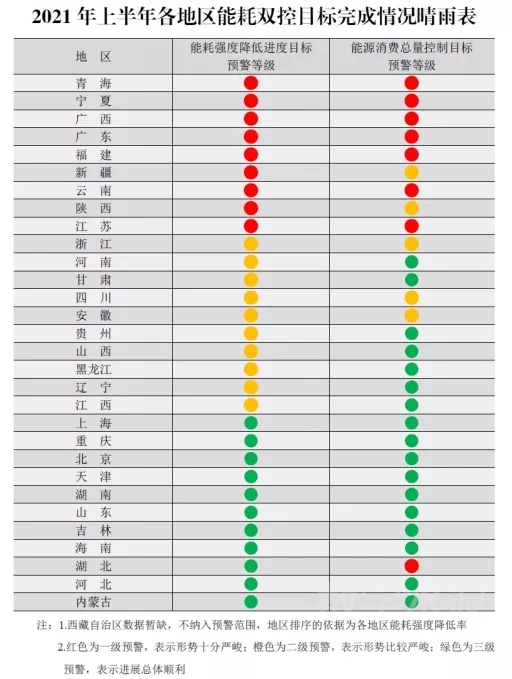

8月12日,发改委发布了《2021年上半年各地区能耗双控目标完成情况晴雨表》,部分区域能耗双控压力大。能耗强度降低方面:青海、宁夏、广西、广东、福建、新疆、云南、陕西、江苏9个省(区)上半年能耗强度不降反升,为一级预警。能源消费总量控制方面:青海、宁夏、广西、广东、福建、云南、江苏、湖北8个省(区)为一级预警,显示这些地区的双控任务形势十分严峻。

广西双控措施落地,限电限产强度超预期。广西双控任务严峻,8月30日广西自治区政府召开“坚决遏制‘两高’项目盲目发展暨加强能耗双控工作会议”,随后明确提出对不锈钢、铝、水泥等产业的限电限产要求。据我的有色网,广西能耗双控要求9月氧化铝产量减产50%;据数字水泥网,广西地区对当地水泥企业实施限产要求,其中水泥行业9月份产量不得超过上半年平均月产量的40%;用电负荷不超过上半年的平均月负荷的40%。

云南限产措施强力加码,供给侧压减显著。9月11日云南省节能工作领导小组办公室发布《关于坚决做好能耗双控有关工作的通知》,通知要求水泥行业9月份水泥产量在8月份产量基础上压减80%以上,10-12月全部水泥企业错峰生产时间不少于40天。若以上规定严格执行,我们测算云南省全年产量将被压减近20%(以2020年基数计算),西南地区全年产量将被压减超5%,对云南、西南地区的供给边际冲击较大。

边际供给受影响,行业显露高价格弹性。我们测算若广西9月水泥减产60%,将对华南区域带来约600万吨的供给收缩,9月华南水泥产量或将减少~20%,对应广西/华南2020全年产量的~5%/~2%。受此措施催化,华南区域水泥价格相应出现大幅度的回升,截至9月10日,广西/广东水泥价格累计已提涨4/2轮,较此前低点涨幅~150/80元/吨。华南地区9月的边际影响较为显著,而对全年的影响还需考虑此次限电限产的持续时间和强度是否有进一步延续和扩大的可能。

走出超季节性下跌,行业回升动能强劲

水泥结束超季节性下滑,行业持续复价。2021年水泥行业开局良好,但后续基建投资不及预期和地产调控对终端需求的影响逐步体现,此外行业亦受到原材料价格超涨导致工程超预算、工期拖延,以及雨季、重大活动限工、疫情停工等多重因素冲击,需求不及预期,行业景气度于淡季呈现超季节性下滑。全国高标水泥均价于7月末跌至~417元/吨,较5月中的高点已下跌超50元/吨。进入8月,政治局会议强调跨周期调控后需求预期有所改善,而各地限电限产压力逐现,供给端显露紧张态势,截至9月10日,全国高标水泥均价454元/吨,较此前低点已回升超35元/吨。

库存压力疏解、出货强势回升。景气下行期间价格、出货双弱,5-8月全国平均出货率71.2%,较20/19年同期低12/6ppt,其中7月底全国出货率60.9%,较20/19年同期低19/14ppt。行业亦存较大库容压力,7月中库容比触及66.6%的高位。进入8、9月后,全国出货率改善态势明显,库存压力亦有较大疏解,为行业全面、有序复价奠定了良好的基础。

中短期水泥需求处于高位平台期,下行压力可控。我们重申当下水泥需求端短期仍有庞大存量项目支撑,旺季需求支撑稳固。中期来看,考虑到“稳增长”需要,我们认为需求并不会出现断崖式下降,“十四五”期间水泥需求有望在稳基建、控地产的背景下维持高位平台期。远期来说,水泥仍将是重要且实用的建筑材料,需求仍具一定刚性,但保守来看,水泥远期需求将温和回落。

我们认为供给端的变化影响将更为持续、深远:

► 有效产能供给有望快速达峰,自律限产下阶段性供给过剩亦将缓解。随着产能置换新规落地,环保、能耗双控等政策持续趋严,水泥行业产能净新增情况有望得到遏制,有效产能供给有望达峰并逐步出现回落。我们认为自律限产的有效性将随着行业共识重建而加强,伴随未来常态化的错峰生产,阶段性供过剩有望得到舒缓。

► 产能置换新规和能耗限制有利于减少区域市场新增产能投放,有利于协同保持和价格稳定。严格的产能置换政策和能耗控制不仅能够压减产能增量,亦将减弱区域内新增产能对于原有供给格局的冲击,利好区域内有序竞争和稳价。

►碳交易短期仅为边际影响,长期影响较为深远。由于单吨水泥实现碳中和的成本非常昂贵(单吨水泥实现零排放成本在300元/吨以上),而在引入碳交易初期,参考试点区域政策,大概率会给予水泥企业高比例的免费配额,因此碳交易在碳达峰阶段对水泥企业的成本影响仅为边际影响;但长远来看,随着免费配额比例的下降和大企业减碳努力取得成效,碳交易制度有利于行业成本曲线再次陡峭化。

我们认为水泥行业需求端仍具韧性,能耗管控下限电限产等因素或将使供给持续趋紧。随着能耗、环保、排放等压力不断趋严,常态化错峰及不断推行的限产减产或将持续对供给端造成压力。我们看好4Q旺季水泥价格强劲回升,推动龙头盈利超预期,并看好中期行业盈利维持高位。

水泥提供强劲现金流,行业龙头发展“水泥+”前景可期。市场担忧“双碳”下水泥龙头的成长路径晦暗不明,但我们认为,伴随着“双碳”背景下水泥的供给收缩,中期行业盈利有望维持高位,利用高盈利下龙头强劲的现金流基础,水泥龙头已逐步探索出三条主要成长路径:1)通过国内收并购、海外自建+并购并举扩张产能;2)大力储备矿山资源,发展骨料机制砂业务;3)发展新材料+新能源,寻求第二增长曲线的同时增效降本,成为“双碳”下行业新格局的引领者。

凡本网注明“来源:数字水泥网”的所有文字、图片和音视频稿件,版权均为“数字水泥网”独家所有,任何媒体、网站或个人在转载使用时必须注明“来源:数字水泥网”。违反者本网将依法追究责任。

本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

如本网转载稿涉及版权等问题,请作者在两周内尽快来电或来函联系。