2017年中国京津冀地区水泥行业发展现状分析【图】

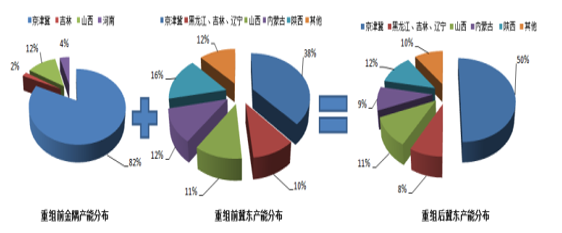

水泥是极受运输半径限制的建材品种,若区域基建投资大幅增长无疑对区域内水泥企业是个较大利好。 根据我们测算,每亿元固定资产投资对应水泥需求量约为 1 万吨,而京津冀地区近几年水泥市场需求约为 1.0-1.3 亿吨。2016 年 4 月 6 日,金隅股份、冀东水泥、 ST 冀装三家公司同时停牌,京津冀水泥行业供给侧改革、水泥资产整合的大幕开启。 重组前冀东水泥产能主要集中于“三北”地区,其中京津冀地区约占 38%,陕西、内蒙古、陕西、黑龙江占比分别为 16%、 12%、 11%、 10%,金隅产能则以京津冀地区为主,约占总产能的 80%。重组将使得冀东在京津冀地区的产能增加到近 6000 万吨,约一半的产能集中于京津冀地区,显著提升在该地区的产能集中度。

冀东金隅重组前后产能分布

数据来源:公开资料整理

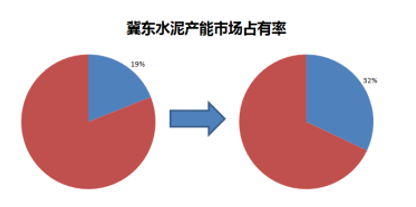

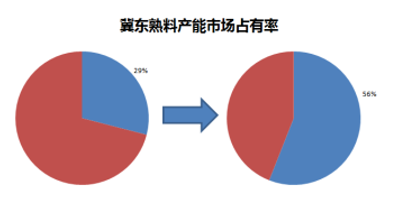

另据测算,重组前冀东在该区域熟料产能市场占有率约为 29%, 熟料产量市占率36%, 熟料综合销量市占率 26.7%, 水泥产能市场占有率 19%,重组后将分别达到 55.6%、 79%、 57%和 32.2%,在该地区占据主导地位。京津冀地区共有新型干法熟料企业 20 余家,包括宇峰集团、曲寨集团、中联水泥等,其熟料产能多在 300 万吨到 700 万吨之间,其中还分布着众多产能在 100万吨上下的企业。新冀东在该区域产能近 6000 万吨,与上述企业形成显著差距。

重组前后冀东水泥在京津冀地区产能市场占有率-水泥

数据来源:公开资料整理

重组前后冀东水泥在京津冀地区产能市场占有率-熟料

数据来源:公开资料整理

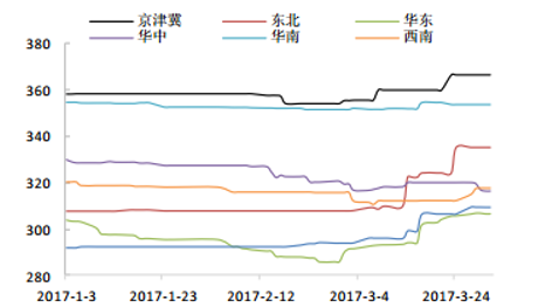

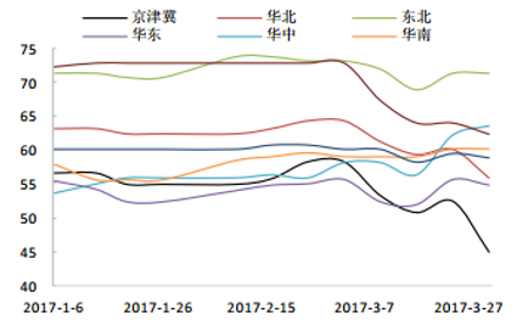

随着重组的推进,虽然重组尚未完结,但两个公司已经在经营上协同,自去年二季度开始,区域水泥价格便一改前几年的颓势持续走高, 2017 年年初至今,全国各区域水泥价格继续出现不同幅度的上涨, 截至 3 月 31 日,全国水泥平均价约为 333 元/吨。 受益于京津冀地区水泥行业协同发展以及去年 11 月以来的错峰生产, 开年以后企业出货良好,近期达到八九成, 京津冀地区目前水泥平均价格明显高于其他所有区域,截至 3 月 31 日价格为 366 元/吨,与其他区域价格相比已处于较高位臵。而值得注意的是,自 3 月中旬需求逐步恢复以来,区域库存却出现屡创新低的现象,目前区域库容比已经跌至 50%以下,是全国水泥库存最低的一个区域,这样的格局将强化后续涨价的趋势。 4 月 1 日以来, 冀东水泥(京津冀熟料产能份额 60%) 发文计划涨价 50 元,紧接着区域内的其他水泥企业,如曲寨水泥(非上市企业, 京津冀熟料产能份额 7.1%, 排名第二),也宣布提价。预计后续区域水泥价格还会有进一步上涨的可能。随着雄安新区的设立,新区建设首当其冲的是基础设施建设,只要有基建,就要用到水泥,新区建设将提升区域水泥需求,在目前区域的行业竞争格局下,未来区域水泥价格有望保持高位运行,为区域水泥企业中长期业绩提供坚实的保证。

全国各区域水泥价格 2017 年走势

数据来源:公开资料整理

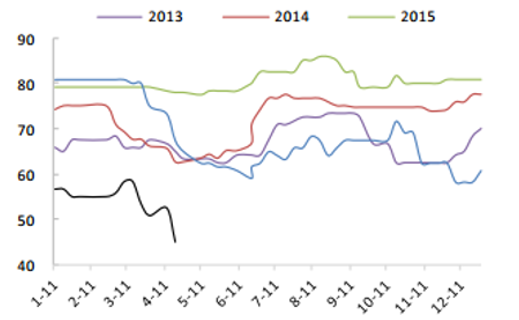

京津冀地区水泥价格 2016 年以来走势

数据来源:公开资料整理

全国各地区水泥库容比(单位: %)

数据来源:公开资料整理

京津冀地区水泥库容比(单位: %)

数据来源:公开资料整理

打印本文

打印本文 关闭窗口

关闭窗口