[原创]长三角地区水泥市场“宜合不宜打”

摘要:长三角地区水泥市场经营策略“宜合不宜打”。短期看该区域行业自律仍是全国范围内做的最好的,但也要避免自律过程中企业矛盾不断,引起市场价格反复,从而导致企业之间相互失去信任,就很有可能使市场轮为一场持久战或是一场残酷的歼灭战。

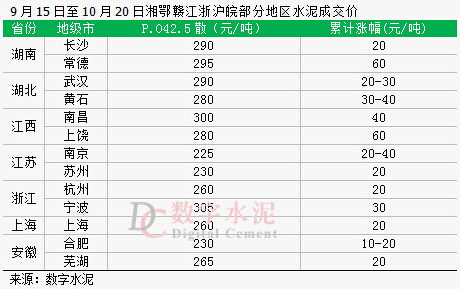

距离长江中下游水泥市场论坛结束一月有余,从整体市场表现看,随着下游需求逐渐改善,以及企业开展行业自律措施,提价已取得阶段性成果。据数字水泥网监测数据显示,截至10月20日,湘鄂赣江浙沪皖等不同省份水泥价格均实现20-60元/吨不等幅度上调。但在近日的跟踪中也发现,部分地区价格稍显不稳,主要体现在长三角的苏南和浙北地区,因个别企业未能按计划减产及低价冲击周边市场,二次小幅提价执行不理想,若部分企业心态再次生变,或将诱发价格出现反复。

价格竞争或将演变持久战

就全国比较而言,近几年长三角地区水泥企业应该说是幸运的,一方面有最优秀的企业海螺作为竞争对手学习,经过多年磨砺,成长起来的企业都拥有着较强战斗力;另一方面当企业间竞争到盈利状况不济时,又有南方水泥竭尽全力促成大家合作共赢,令华北和西北地区的中小型企业羡慕不已。当然,或许也正是由于这两种极端情况的交融,才导致近几年长三角地区水泥价格总是演绎大起大落,成为一个即能打又能合的典型区域。

再对比一下华北的京津冀地区。近几年,京津冀水泥市场需求以每年10%-20%速度下降,价格也逐年走低,即使在旺季也鲜有提价,一直在底部徘徊。2012年主导企业最后一次开展自律无果后采取竞争方式,希望将无矿山资源、债务较高的单线型企业淘汰出局。当时不仅是主导企业,多数行业分析人士也认为中型企业熬不过多久就会因无法偿还高息的债务而被迫出局,但时过三年,尽管这些企业运营情况异常艰难,真正关门或者破产倒闭的企业尚未出现。

从市场需求、技术装备水平和资金实力等综合比较,长三角水泥企业都略胜一筹,单纯依靠竞争僵持时间估计只会长不会短,而在此期间,水泥企业充其量也就是石灰石的搬运工和免费加工厂。在市场运作上,对于竞争还是合作的看法众说纷纭,莫衷一是,不外乎都是希望未来行业能够更健康的发展。我们分析认为,长三角地区运作主要还应以竞合为主,不宜打价格战,如果有必要选择以竞争的方式进行结构调整,以过去浅尝辄止的打法,也将会是一场持久之战。

他山之石,可以借鉴

从欧美等发达国家看,法国属于通过完全市场化竞争进行的行业结构调整,目前水泥价格在600-700元/吨。因我国人口众多、地域辽阔,一个区域相当于国外的一个国家。70年代法国水泥需求见顶,随后因房地产泡沫破裂,水泥需求出现持续大幅下滑,当时有20家水泥企业通过竞争手段进行兼并重组,用时近20年最后剩下4家企业,在竞争过程中企业基本都处于低利或无利的经营状态。正如华新水泥总裁李叶青在长江中下游水泥高层论坛所谈到的,中国水泥行业也会走欧美等发达国家从高速增长到逐渐衰退的过程,只是走的速度会有不同。所以,对于有较好合作区域的企业来说,需要考虑的是采取何种措施才能更有效缩短市场运行低迷期。

从同是周期性产品钢铁行业看,产能过剩程度与水泥相比有过之而无不及,2011年开始走入下坡路,螺纹钢价格由5000元/吨跌到目前的1900元/吨,市场竞争极其激烈,企业亏损现金流时常出现,经过四年左右竞争,直到近期才有上规模民企要倒闭的传闻。究其原因,除了高额投资和银行还贷以外、还涉及地方政府保护和国有企业性质问题。

企业难以退出市场的主要原因还在于地方政府。水泥企业如果是某地的支柱产业或是主要纳税大户,当地政府也会干预和帮扶,阻碍完全市场化竞争从而延迟企业退出时间,当地政府协助水泥企业获得项目订单的例子不在少数。此外,对于早期建成的水泥企业,最初的负债都已偿还,设备更新或折旧也基本完成,这样的企业运营成本相对偏低,只要价格不跌破生产成本,企业有充足的现金流就能维持较长时间,尤其是那些偏安一隅的企业。

自律+合作(重组)才能缔造共赢

与京津冀地区相比,长三角地区前五家集团企业集中度已达到70%,且有多年的合作基础。如果选择竞争方式挤压其他单线企业出局,除非龙头企业“放大招”——即价格低于众多企业的现金成本价,使其现金流持续亏损直至断裂,才有可能缩短其竞争持续的时间,但若采取此策略,意味着不仅其他企业要做好过去所赚利润回吐的准备,同时对龙头企业自身及行业也会有重大损失。

近期包括民营企业在内的一些水泥企业领导公开发表言论,认为市场竞争有利于淘汰落后产能,从而达到行业结构调整。的确,此方法最简单也最直接,但区域内落后产能有多少,又有多少是在发挥的?据数字水泥跟踪调查,近两年,江浙沪皖2000t/d及以下熟料生产线正常运行的极少,即使是2500t/d的生产线,因能耗、生产成本较高大多已停下来外购熟料。况且,从统计数据看,2500t/d生产线约40%在南方水泥旗下,而南方水泥为促进行业自律,今年以来2500t/d运转率几乎为零。也就是说,打与不打,在未来市场需求没有增长的情况下,这些生产线发挥的空间都已不大,因为,现阶段5000t/d生产线的产能都有富余。

不可回避的是,若价格有一定利润空间,其他独立单线企业必然会再开启小规模生产线,外来水泥也会沿海低价侵入,预示着,未来三五年内长三角地区很难有高额收益。从今年四季度就已经非常明了,旺季价格才恢复到完全成本附近,且明年一季度价格还有可能回落到现金成本。经过数年的合作,长三角地区各大企业之间早已不再是往日的夙敌,行业结构再进一步升级也可以采取合作方式,不一定是竞争模式。

合作同样可以做到行业结构调整,如日本在面临需求下降时,企业选择合作重组并使过剩产能退出(锯窑)。与钢铁、玻璃等产业相比,水泥行业开展行业自律还是有一定优势:一是水泥属于区域性较强的产品,并且自有矿山资源企业较多,原材料成本可控,燃料煤炭价格亦不高;二是熟料生产线停产再开启的成本远远低于钢铁、玻璃数百万甚至上千万的支出,易于调节供给端。但在自律执行过程中,企业诚信是成功与否的关键。

在行业进入转型期,水泥企业也有必要加快合作重组,未来要想成为存留企业,最少需具备三个基础条件:一是丰富的自有矿山资源;二是领先的技术管理水平和较低的运营成本;三是拥有较好的银行及资本市场融资渠道,而非民间借贷。所以,在行业需求见顶,逐渐进入衰退期过程中,对于一部分水泥企业而言,可以斟酌自身核心竞争力能否最终成为留存企业,没有必要为了当一个免费加工厂而和其他企业恶性竞争,最后两败俱伤;要及时转身,不必等到被置之死地,才想到如何退出。比较理想的应是采取放弃战略,将企业转手或出售部分股权给其他比自己规模大、效益好的企业经营,作为股东坐享分红,如江西圣塔、湖南国产实业等。

综上所述,长三角地区水泥市场经营策略“宜合不宜打”。短期看该区域行业自律仍是全国范围内做的最好的,但也要避免自律过程中企业矛盾不断,引起市场价格反复,从而导致企业之间相互失去信任,就很有可能使市场轮为一场持久战或是一场残酷的歼灭战。

以上分析及所阐述内容因涉猎范围有限且未对所有企业进行深入调查,不尽周全,仅供参考!

数字水泥网版权与免责声明:

凡本网注明“来源:数字水泥网”的所有文字、图片和音视频稿件,版权均为“数字水泥网”独家所有,任何媒体、网站或个人在转载使用时必须注明“来源:数字水泥网”。违反者本网将依法追究责任。

本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

如本网转载稿涉及版权等问题,请作者在两周内尽快来电或来函联系。