能源供需分析:动力煤短期需求增加

煤炭的供给

1.1 动力煤供给:增量空间有限,产能向晋陕蒙新集中

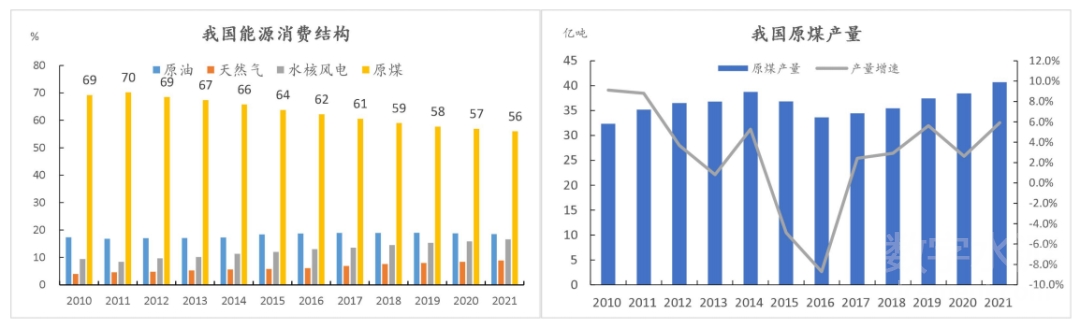

我国“富煤、贫油、少气”的资源禀赋决定了煤炭在能源供给中的重要地位。可以看到,虽然原煤在我国能源消费中的占比一直在下降,但截至2021年,煤炭依旧在能源消费中占据着半壁江山。

可以预见,未来很长一段时间内煤炭依旧是我国的主力能源。

2016年供给侧改革之前,煤炭行业在我国属产能过剩行业。随后,我国淘汰了一批落后产能,大力提倡建设大型煤炭生产基地。截至2021年,我国原煤产量为40.7亿吨,同比增速为6%。

“十四五”期间,我国煤炭产量仍会有一定增量,但空间有限,主要原因可以从客观和主观两个角度来看。

从客观条件上讲,双碳政策的大背景下,主管部门对新增产能的批复条件越来越严苛;从主观上讲,新能源替代旧能源是大势所趋,中长期煤炭消费量下降是确定性事件,煤炭企业投资新建煤矿的意愿不足。

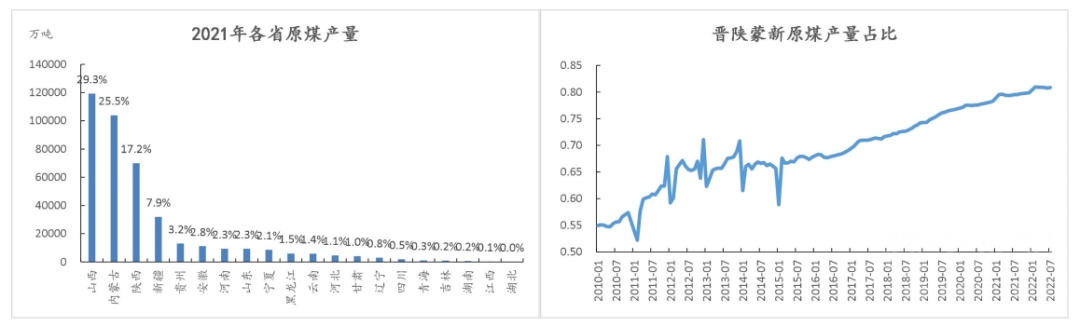

从地域上看,我国煤炭的主产地分布在晋陕蒙新即山西、内蒙古、陕西和新疆四省。目前,四省原煤产量在全国占比达80%以上。近年来新增煤炭产能基本都在晋陕蒙新四地,其中以新疆为最,未来产能有望进一步向晋陕蒙新集中。

1.2 炼焦煤供给:新增产能几无,煤种结构失衡

相较于动力煤,我国炼焦煤的供应更为紧张。一是供应弹性小,二是煤种产量结构失衡。

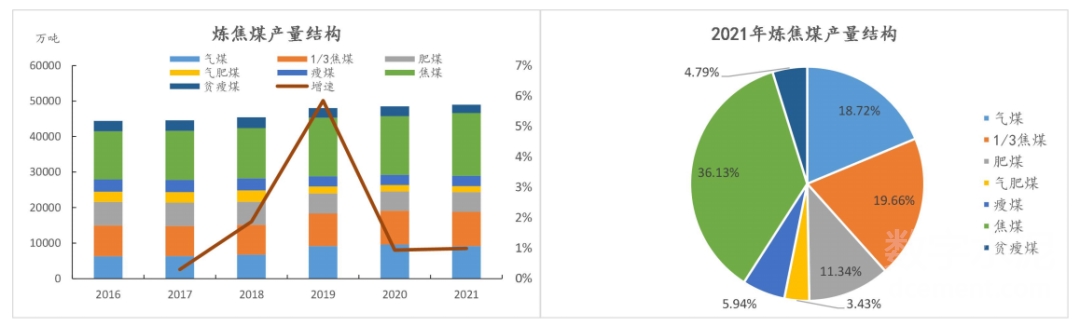

近年来基本没有新增炼焦煤产能,炼焦煤煤矿的产能利用率上限也要远低于动力煤。炼焦煤与动力煤最大的一个不同点就是其生产环境更为恶劣,炼焦煤基本都是井工矿没有露天煤矿。井工矿受对地质环境要求更高,发生安全事故的隐患也更大。

所以,每年北方汛期(5-10月)时炼焦煤煤矿的产能利用率都会出现季节性下滑。2016-2021年六年里,除了2019年之外,其他年份炼焦煤产量的年增速都在2%以内,也验证了上述供给弹性小的说法。

除了总量上供给弹性小,结构上的稀缺性问题也很严重。炼焦煤基本全部用于炼焦,炼焦对于炼焦煤煤种的配比有要求。一个较为常见的配煤方案如下:焦煤(40%)、肥煤(20%)、气煤(30%)、瘦煤(10%)。

不同的焦化企业出于成本、配煤工艺以及当地资源禀赋的考虑,对不同煤种的入炉比例不尽相同,但主焦煤和肥煤作为骨架煤是必不可少的组成成分,占比总和一般要求不能低于60%。但是从2021年的产量结构来看,焦煤+肥煤的占比才47%,远低于60%,剩余部分需要进口来补足。

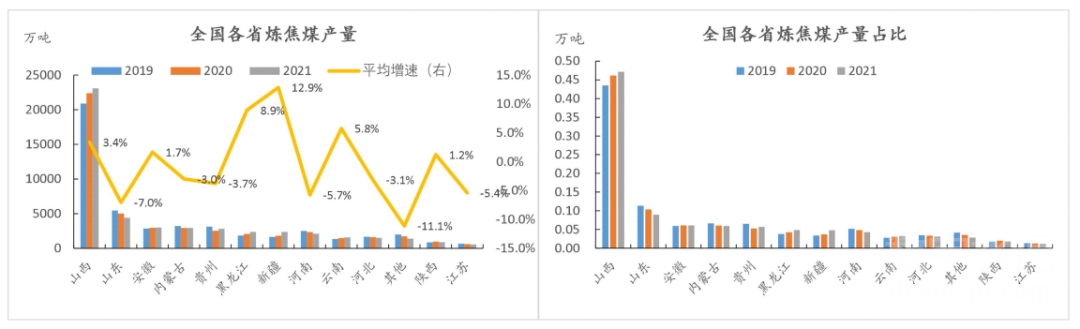

我国炼焦煤产量排名前五的省份分别是山西、山东、安徽、内蒙古和贵州。炼焦煤的产量集中度较高,山西占了近一半的产量,然后是山东,占比近10%,其余省份占比均在5%以下。

从各省近年来产量的变化可以发现,大多数省份的炼焦煤产量都在下降,排第一的山西省却依然维持着上涨的势头,2019-2021年年均增速达3.4%。除此之外,黑龙江和新疆增速也较高,但鉴于其产量占比较小,影响不如山西大。

煤炭的进口

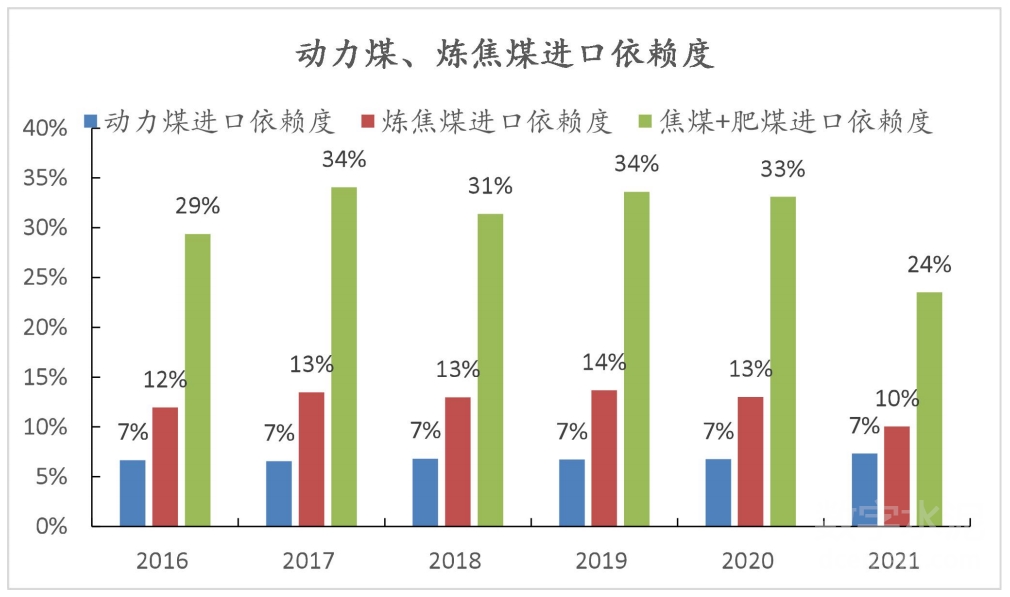

我国煤炭总体进口依赖度较低,按煤种算的话,动力煤为7%,炼焦煤为10%-14%。

但是只看总量容易忽视结构性问题,我国进口的炼焦煤主要是焦煤和肥煤,如果单独计算这两种骨架煤的进口依赖度的话,数值将提高到30%。2021年之所以低于30%是澳煤禁止通关叠加蒙煤疫情扰动所导致的结果,并非我国自身供给能力上升。

2.1 动力煤:俄罗斯进口量将大幅提升,印尼进口量将有所下滑。

我国动力煤的主要进口来源国是印尼、俄罗斯、澳大利亚,2021年澳煤禁止通关之后,主要进口国就剩下印尼和俄罗斯两国。2020年,印尼占61%,澳大利亚占18%,俄罗斯占12%;2021年印尼占73%,澳大利亚占2%,俄罗斯占16%,澳大利亚的份额基本被印尼取代。

俄乌冲突改变了全球煤炭贸易的格局,今年8月10日,欧盟对俄煤的禁运令正式生效。

另外,由于俄罗斯对欧盟的天然气运输管道受阻,部分欧洲国家正在重启燃煤机组,煤炭将替代一部分天然气的需求。欧盟为了填补煤炭缺口,必然要去寻求进口替代国。

印尼和澳大利亚作为全球最大的两个煤炭出口国,自然会加大对欧洲的煤炭出口,这也在一定程度上挤压了我国的煤炭进口份额。

俄罗斯在面临煤炭禁运制裁之后,多余的煤炭只能向中国和印度倾斜。因此,未来我国对俄罗斯的煤炭进口量将大幅提升,印尼的煤炭进口数量可能会有一定下滑。

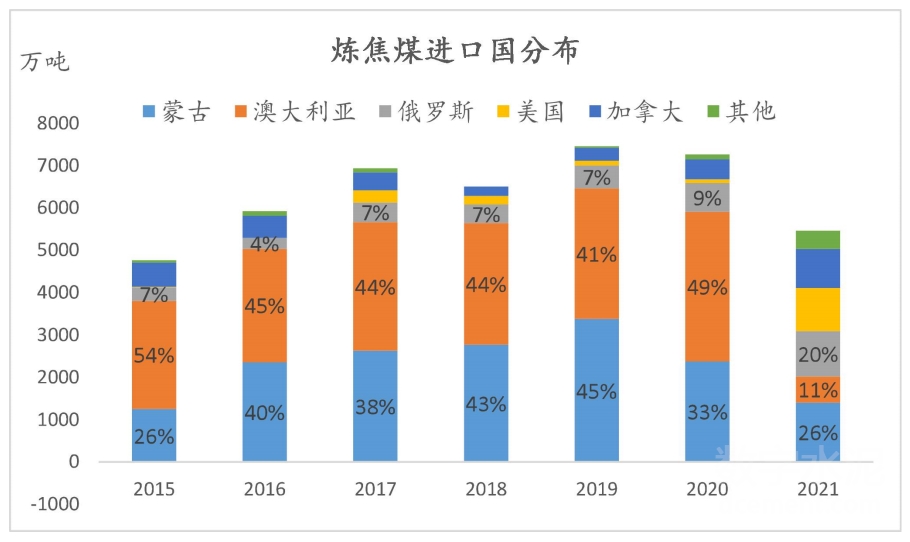

2.2 炼焦煤:蒙古和俄罗斯进口稳定,澳煤通关值得期待

我国炼焦煤的主要进口国是蒙古、澳大利亚、俄罗斯、美国和加拿大。2021年澳煤禁止通关之前,澳大利亚和蒙古是我国最大的炼焦煤进口来源国,二者合计占比达80%以上。澳美禁止通关之后,蒙古和俄罗斯成为我国炼焦煤最大的进口来源国,美国与加拿大的份额也有所上升。

综合来看,蒙古和俄罗斯炼焦煤进口量增加的趋势较为确定,美加两国进口量由内外价差决定,不够稳定。

今年5月的澳大利亚竞选中,原执政党败选,现任工党领袖安东尼。阿尔巴尼斯出任新一任澳大利亚总理。

澳本届政府没有历史包袱,不存在政策延续性的问题。自阿尔巴尼斯上台以来,中澳双方高层接触明显增多,未来澳煤通关不是没有可能。

煤炭的需求

3.1 动力煤需求:短期仍有增量,新能源替代是重点

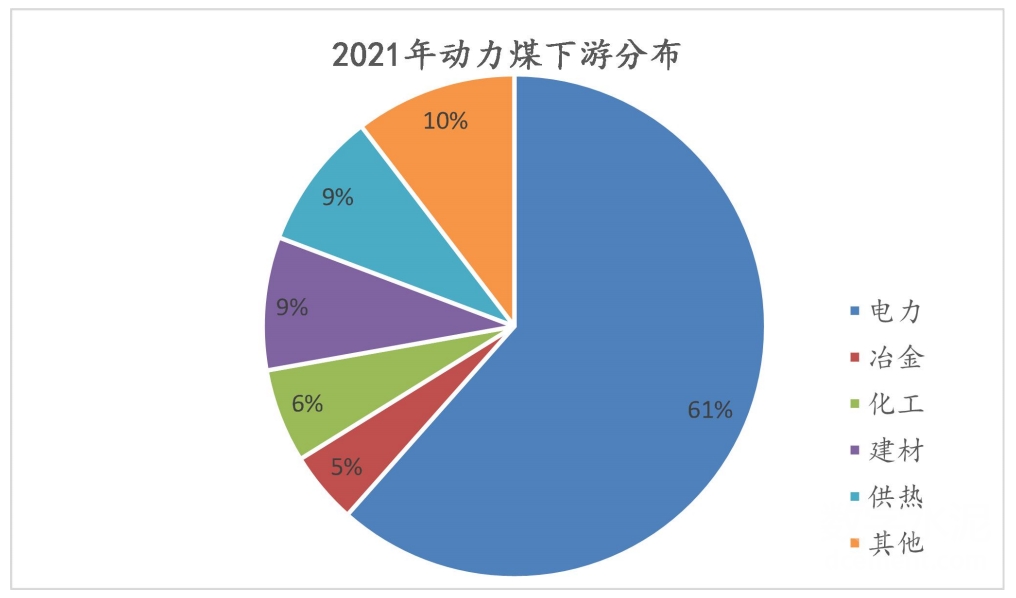

动力煤的下游主要包括电力、冶金、化工、建材和供热,电力是动力煤最大的下游,占比达60%。电力行业中动力煤主要用作燃煤机的燃料。

冶金行业中动力煤主要在钢厂高炉和电解铝自备电厂中充当燃料。化工行业中动力煤主要在尿素、甲醇、电石和乙二醇的生产中充当原料,尿素和甲醇二者合计占比超过50%。建材行业中用到动力煤的领域主要包括水泥、石灰和玻璃等,其中水泥占比60%以上。

供热主要用于北方地区冬季供暖,具有明显的季节性。随着“煤改气”的推进,未来供热行业对煤炭的需求将逐渐下滑。

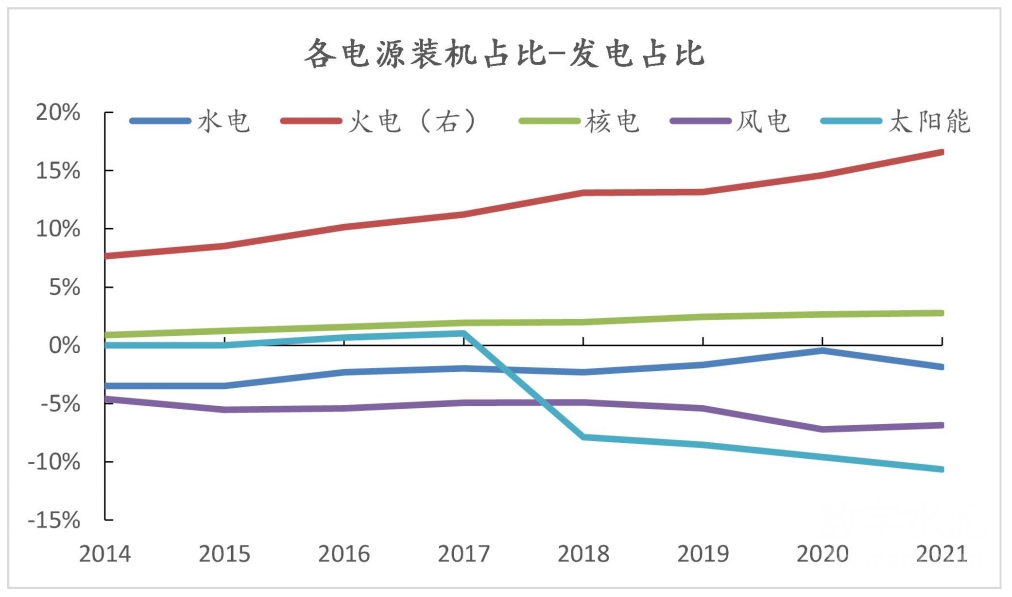

火电属于传统能源,和水电、核电、风电、光伏等绿电存在一定的替代关系。自2017年以来风电和光伏新能源装机容量大幅上升,远高于火电装机容量增速。

2021年提出双碳政策之后,火电的装机速度进一步下滑,基本没有新增的火电装机容量。

从2014年到2022年7月,火电装机容量占比由67%降至53%,降幅达21%;风电+光伏的装机容量占比由7%增值为28%,翻了3倍。

水电、风电、光伏等可再生能源虽然占比逐年提高,但其发电增速却低于相应装机容量的增速。如果用各个电源的发电量占比减去装机容量占比来衡量各个电源的发力程度,可以看到,火电的出力程度在逐年递增,而水电、风电和光伏为代表的出力程度则逐年下滑。

出现这种现象的主要原因有两个,一是大规模储能技术尚不成熟;二是电网消纳能力与新能源装机建设不同步。

首先讲储能的问题,水电、风电和光伏的发电负荷主要由自然环境决定,灵活性较差。比如说光伏往往是中午发电负荷最高,而社会用电负荷则是早上和傍晚最高;水电在丰水季和枯水季的发电量也不一样。

当需求侧和供给侧出现供需失衡时,别的工业品往往有库存提供缓冲,电力行业由于大规模储能技术尚不成熟,无法提供有效的缓冲。

所以就会经常出现新能源发电侧大于用电侧负荷时,发电侧不得不弃水、弃光和弃风;新能源发电测小于用电侧时,发电侧又没办法及时释放更多的负荷。

再说电网消纳能力的问题,新能源发电与火电的另外一个不同点在于,其频率不够稳定。我国使用的是正弦交流电,频率是50HZ。

我国电力工业部1996年发布施行的《供电营业规则》规定:在电力系统正常的情况下,供电频率的允许误差为:1、电网装机容量在300万及以上的,为±0.2Hz;2、电网装机容量在300万以下的,为±0.5Hz。

在电力系统非正常状况下,供电频率允许误差不应超过±1.0Hz 。电网一般需要通过火电电源对新能源电源进行调频,将输出频率保持在正常误差范围之内。目前我国的新能源装机速度远快于电网的消纳能力建设,这也在一定程度上限制了新能源的上网量。

火电具有灵活性高,可控性强的特点,往往兼具着调峰电源的职能。

所以,火电和其他电源之间就存在着此消彼长的现象,火电等于总发电量减去水电、风电、光伏和核电的发电量。电力没有库存的概念,总发电量基本等于全社会用电量。社会用电量由经济活动决定,具有明显的季节性。每年的用电量有两个高峰,分别是7-8月和12-1月。

水电的发电量由水流量决定,每年的7-9月是丰水季,11-4月是枯水季,从而导致了每年水电发电量的季节性变化。风电和光伏也具有明显的阶级性特征。由于社会用电量、水电、光伏和风电都存在着季节性特征,所以导致火电也存在季节性。

3.2 炼焦煤需求:双碳政策限定总量,环保政策影响节奏

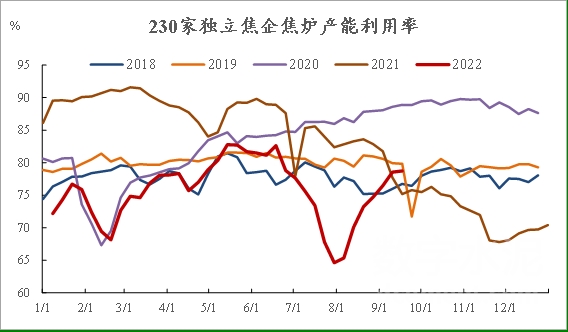

炼焦煤的下游是焦化行业,焦炭的产量即对应炼焦煤的需求。因此,研究炼焦煤的需求就需要分别对焦化行业的产能和产能利用率进行剖析。焦化行业的产能主要由国家长期产业政策决定,焦化行业的产能利用率则主要由短期的环保督察和下游钢材需求决定。

下面,我们依次介绍焦化行业的产业政策和环保政策,钢材需求在焦炭需求部分会另行介绍,此处不再展开。

产业政策方面,焦化行业属于产能过剩行业,自2015年产量见顶之后,焦炭产量年增速基本维持在0附近。

2018-2020年的三年蓝天保卫战行动基本淘汰了焦炉高度在4.3米以下的落后产能。未来焦化行业主要的产业政策方向是高质量发展,绿色改造升级。

2020年9月,国家领导人在联合国宣布我国2030年实现碳达峰,2060年实现碳中和。随后2021年2月,内蒙古自治区表示不再新增焦炭产能。

在双碳的背景下,高层不会再批复焦炭新增产能。焦化行业新建产能基本都是以产能置换为主。因此,炼焦煤需求的总量在长期来看下行是大概率事件。

环保政策对焦化行业的产能利用率影响较大。

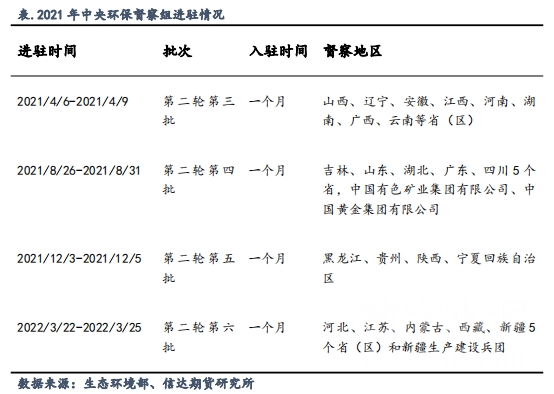

2019年6月6日,中共中央办公厅、国务院办公厅印发《中央生态环境保护督察工作规定》。文件规定,中央实行生态环境保护督察制度,设立专职督察机构,对省、自治区、直辖市党委和政府、国务院有关部门以及有关中央企业等组织开展生态环境保护督察。自此,环保督察成为一项例行的常态化工作。

目前国内的一般来说,环保督察期间,焦化行业产能利用率均会有一定程度的下滑。从mysteel统计的230家独立焦企焦炉生产率数据,可以看到,2021年4月、9月以及2022年的4月,焦企的产能利用率均出现了明显下滑。

2021年12月由于产能利用率已经处在低位,所以并未出现下降。未来环保督察会成为一项常态化的制度,焦化行业的短期产能利用率波动也就不可避免了。除了常态化的环保督察之外,重大会议以及秋冬季焦化行业也会面临一定程度的限产要求。

因此,焦煤的短期需求节奏主要看环保政策的风向。

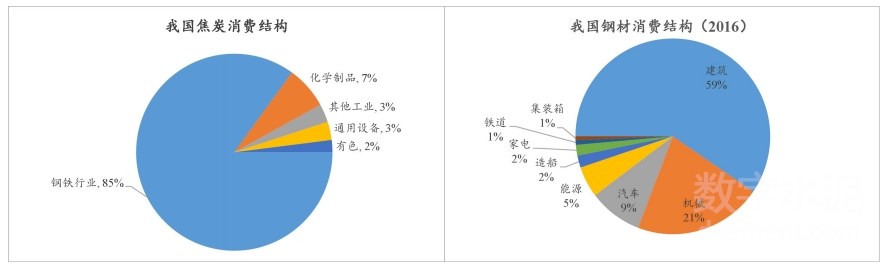

3.3 焦炭需求:炼钢工艺影响单耗,房地产决定总量

焦炭的下游主要集中在钢铁行业,占比达85%。炼钢按工艺可以分为短流程和长流程,短流程以铁水和废钢为原料,通过电炉将铁元素还原出来;长流程以铁矿石和焦炭为原料,通过焦炭中的碳元素将铁元素还原出来。

钢材的下游主要是建筑业即房地产和基建,其次是机械和汽车。焦炭作为煤焦钢产业链中的中游行业,其需求基本和钢材的需求同步。

因此,要想考察焦炭长期需求,首先需要关注钢厂对焦炭的续期,更重要的则是要关注钢材下游行业尤其是房地产的景气程度。

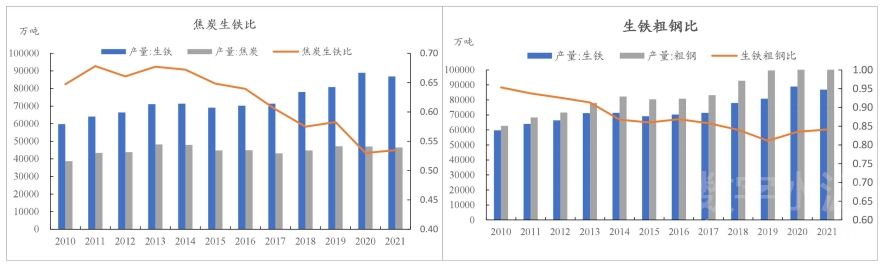

焦炭的需求由粗钢的总产量和炼钢工艺共同决定。总量方面,粗钢产量增速从2018年之后开始逐年收缩,基本稳定在10亿吨的水平上。2020年9月22日,国家领导人在在联合国一般性辩论时宣布中国二氧化碳排放量力争在2030年达到峰值,2060年前实现碳中和。

黑色冶炼作为碳排放的大户,减碳迫在眉睫。2021年,工信部首次提出压减粗钢产量的政策,2022年即使在稳经济的压力下,工信部也没有放松对粗钢压减政策的要求,保持了政策的延续性。后续粗钢总产量预计以持平为主;

随着炼钢工艺的提升,吨钢消耗焦炭的量也在逐步减少。焦炭生铁比和生铁粗钢比可以分别表征吨钢消耗焦炭的量和短流程占比。

高炉大型化是钢铁行业未来的趋势,随着高炉容积的提升,高炉对焦炭的利用效率提高,从而降低焦炭生铁比。我国焦炭生铁比从2010年的0.65降至目前的0.55,降幅达15%。短流程中的铁元素大部分来自于废钢,炼钢过程不消耗焦炭。随着短流程占比的扩大,生铁粗钢比将会趋于下降。

根据工信部、发改委和环境保护部三部委发布的《工业领域碳达峰实施方案的通知》,到2025年,短流程炼钢占比要达到20%以上。

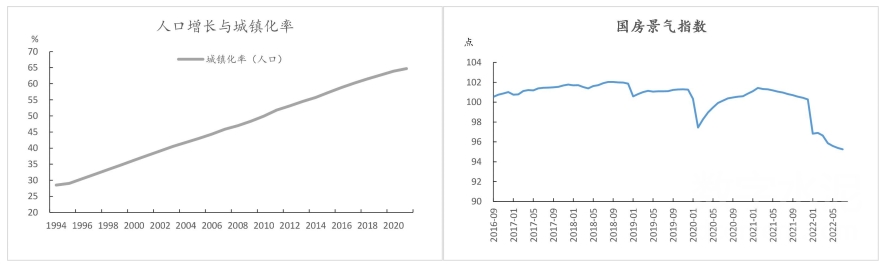

经过多年城镇化的推进,我国城镇化已经接近接近尾声,近年来城镇化进度逐渐放缓,房地产对粗钢需求的拉动作用趋弱。在国家“房住不炒”的大政方针下,房地产难以再现高景气,未来以稳为主。

城镇化尾声钢材需求量大幅下滑,粗钢总产量在压减政策下难以提升,随着钢厂炼钢工艺的不断提升,吨钢消耗焦炭的量也在逐步大幅减少,故焦炭的需求总量的下降难以逆转。

1. 煤炭供给:动力煤、炼焦煤新增产能少,产能主要分布在山西、内蒙古等地;

2. 煤炭进口:动力煤、炼焦煤俄罗斯进口量稳定提升,印尼动力煤进口量将有所下滑,澳洲煤炭通关有概率得以实现;

3. 煤炭的需求:动力煤短期需求任然有一定增量,未来需求主要看新能源电力替代的速度来决定;炼焦煤需求的总量在长期来看下行是大概率事件,未来环保政策影响较大;焦炭需求由于受房地产影响,下滑是确定性事件,吨钢消耗的减少会导致焦炭的需求进一步减弱。

凡本网注明“来源:数字水泥网”的所有文字、图片和音视频稿件,版权均为“数字水泥网”独家所有,任何媒体、网站或个人在转载使用时必须注明“来源:数字水泥网”。违反者本网将依法追究责任。

本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

如本网转载稿涉及版权等问题,请作者在两周内尽快来电或来函联系。

- 暂无资料